Mit uns bestehen Sie erfolgreich die Steuerfachwirtprüfung (StBK)!

Seit über 30 Jahren bereitet die GFS Steuer- und Wirtschaftsfachschule Kandidatinnen und Kandidaten erfolgreich und sicher auf die Steuerfachwirtprüfung vor. Dass sich in unserer gesamten Zeit bereits über 10.000 Prüfungsteilnehmer/-innen für uns entschieden haben, spricht dabei für sich: Mit der GFS entscheiden Sie sich für den sicheren und bestmöglichen Start in Ihre berufliche Zukunft als Steuerfachwirt/-in.

Grundlagenkurse. Hauptlehrgänge. Klausurentraining. Gezielte Vorbereitung auf die schriftliche und mündliche Prüfung.

Unsere Lehrgangskonzepte stimmen wir optimal auf die aktuellen Prüfungsanforderungen ab, sodass Sie die Highlight-Themen routiniert bearbeiten können und außergewöhnliche Randthemen keine Überraschung, sondern eine willkommene Abwechslung sind. Achtung: Dieses Jahr ändert sich die Prüfungsordnung. Klären Sie jetzt mit unserer Ausbildungsleiterin die präkeren Punkte ab!

Mit uns bestehen Sie erfolgreich die Steuerfachwirtprüfung (StBK)!

Seit über 30 Jahren bereitet die GFS Steuer- und Wirtschaftsfachschule Kandidatinnen und Kandidaten erfolgreich und sicher auf die Steuerfachwirtprüfung vor. Dass sich in unserer gesamten Zeit bereits über 10.000 Prüfungsteilnehmer/-innen für uns entschieden haben, spricht dabei für sich: Mit der GFS entscheiden Sie sich für den sicheren und bestmöglichen Start in Ihre berufliche Zukunft als Steuerfachwirt/-in.

Grundlagenkurse. Hauptlehrgänge. Klausurentraining. Gezielte Vorbereitung auf die schriftliche und mündliche Prüfung.

Unsere Lehrgangskonzepte stimmen wir optimal auf die aktuellen Prüfungsanforderungen ab, sodass Sie die Highlight-Themen routiniert bearbeiten können und außergewöhnliche Randthemen keine Überraschung, sondern eine willkommene Abwechslung sind. Achtung: Dieses Jahr ändert sich die Prüfungsordnung. Klären Sie jetzt mit unserer Ausbildungsleiterin die präkeren Punkte ab!

Individuelle Beratung & Betreuung

Passende Prüfungsvorbereitung aus einer Hand und aus der Berufspraxis. Immer aktuell und auf die Prüfungsanforderungen Ihrer Prüfung zugeschnitten. Wir stellen uns auf Ihre persönliche Lebens- und Lernsituation ein – egal ob es sich dabei um veränderte Arbeitsverhältnisse, Familienzuwachs oder andere Themen handelt: Sie können sich auf uns verlassen. Bei uns sind Sie keine Nummer, sondern an erster Stelle Mensch!

Informationen erhalten Sie in erster Linie von unserer

Ausbildungsleiterin Dipl-Kfr./Stfw Manuela Reichenbach

Rufen Sie uns an unter 030 236349 49 oder schreiben Sie uns eine Mail an reichenbach@gfs.eu

Haben Sie Fragen? Benötigen Sie Unterstützung?

Wir beraten Sie gern und unverbindlich.

Probehören

Menschen lernen und verstehen nun mal anders. Solange man nichts anderes erwartet, kommt der Erfolg trotzdem.

Um zu hohe Erwartungen zu vermeiden, bieten wir Ihnen an, in paar laufenden Lerneinheiten unsere Dozierenden kennenzulernen und das Niveau zu erforschen, mit dem Sie sich auf die Steuerfachwirtprüfung vorbereiten werden.

Leseprobe

Um Ihnen ein gutes Bild von uns zu vermitteln, stellen wir Ihnen gerne eine kostenlose Leseprobe zur Verfügung und bieten Ihnen an, bei uns kostenlos Leseproben bzw. Testklausuren zu den Fachgebieten im Steuerrecht anzufordern.

Somit erhalten Sie einen Einblick in die Qualität der Lehrmaterialien und die notwendigen steuer- und bilanzrechtlichen Mittel für die Vorbereitung auf die schriftliche Prüfung.

Individuelle Beratung & Betreuung

Passende Prüfungsvorbereitung aus einer Hand und aus der Berufspraxis. Immer aktuell und auf die Prüfungsanforderungen Ihrer Prüfung zugeschnitten. Wir stellen uns auf Ihre persönliche Lebens- und Lernsituation ein – egal ob es sich dabei um veränderte Arbeitsverhältnisse, Familienzuwachs oder andere Themen handelt: Sie können sich auf uns verlassen. Bei uns sind Sie keine Nummer, sondern an erster Stelle Mensch!

Informationen erhalten Sie in erster Linie von unserer

Ausbildungsleiter StFw Manuela Reichenbach

Rufen Sie uns an unter 030 236349 99 und

0151 2875 0682 oder schreiben Sie uns eine Mail an reichenbach@gfs.eu

Haben Sie Fragen? Benötigen Sie Unterstützung?

Wir beraten Sie gern und unverbindlich.

Probehören

Menschen lernen und verstehen nun mal anders. Solange man nichts gegenteiliges erwartet, kommt der Erfolg trotzdem.

Um zu hohe Erwartungen zu vermeiden, bieten wir Ihnen an, in paar laufenden Lerneinheiten unsere Dozent/-innen kennenzulernen und das Niveau zu erforschen, mit dem Sie sich auf das Steuerberaterexamen vorbereiten werden.

Leseprobe

Um Ihnen ein gutes Bild von uns zu vermitteln, stellen wir Ihnen gerne eine kostenlose Leseprobe zur Verfügung.

Deshalb bieten wir Ihnen an, bei uns kostenlos Leseproben bzw. Testklausuren zu den Fachgebieten im Steuerrecht anzufordern. Somit erhalten Sie einen Einblick in die Qualität der Lehrmaterialien und die notwendigen steuer- und bilanzrechtlichen Mittel für die Vorbereitung auf die schriftliche Prüfung.

Das GFS Kursprogramm für die Vorbereitung auf Ihre Steuerfachwirtprüfung

Kurstermine & Informationen. Bitte wählen Sie einen Standort aus.

Planungssicherheit ist uns genauso wichtig wie Ihnen.

Daher gewähren wir Ihnen einen reduzierten Preis auf den jahresbegleitenden Hauptkurs bis zum 1. August jeden Jahres.

Wir bieten Ihnen darüber hinaus auch einen reduzierten Kurspreis für Wiederholer an (vorherige GFS-Teilnahme oder nicht).

Kontaktieren Sie uns. Wir geben Ihnen gerne Auskunft.

Informationsveranstaltungen 2024 - Steuerfachwirt - Berlin / Online

Buchen Sie gerne Ihre gewünschten Termine hier.

- Dienstag, 27.08.2024 – Online

- Dienstag, 10.09.2024 – Online

Beginn ist jeweils von 17:30 bis 19:00 Uhr

OnlineCampus

Informationen zu unseren Kursen erhalten Sie aus den Infomappen.

Informationen erhalten Sie auch per E-Mail-Beratung unter reichenbach@gfs.eu –

Ausbildungsleiterin Dipl.-Kauffrau/Steuerfachwirtin Manuela Reichenbach.

Prüfung 2024

Alle wichtigen Informationen für Ihre Prüfung 2024 haben wir in dieser Infomappe für Sie zusammengefasst.

- 7. Oktober 2023 – Steuerfachwirt – Online-Samstagkurs → Jetzt anmelden

- 5. Oktober 2023 – Steuerfachwirt – Online-Abendkurs → Jetzt anmelden

- 2. November 2024 – Steuerfachwirt – Online-Crashkurs → Jetzt anmelden

- 18. November 2024 – Steuerfachwirt – Online-Klausuren-Crashkurs → Jetzt anmelden

- ab Februar 2025 – Steuerfachwirt – Online-Vorbereitung auf die mündliche Prüfung → Jetzt anmelden

Prüfung 2025

Alle wichtigen Informationen für Ihre Prüfung 2025 haben wir in dieser Infomappe für Sie zusammengefasst.

- 11. März 2024 – Grundkurs Steuern und Rechnungswesen – Online-Abendkurs → Jetzt anmelden

- 1. Oktober 2024 – Steuerfachwirt – Online-Abendkurs → Jetzt anmelden

- 5. Oktober 2024 – Steuerfachwirt – Online-Samstagkurs → Jetzt anmelden

- 7. Oktober 2024 – Grundkurs Steuern und Rechnungswesen – Online-Abendkurs → Jetzt anmelden

- 1. November 2024 – Steuerfachwirt – Online-Crashkurs → Jetzt anmelden

- 17. November 2024 – Steuerfachwirt – Online-Klausuren-Crashkurs → Jetzt anmelden

- ab Februar 2026 – Steuerfachwirt – Vorbereitung auf die mündliche Prüfung → Jetzt anmelden

Berlin

Informationen zu unseren Kursen erhalten Sie aus den Infomappen.

Informationen erhalten Sie auch per E-Mail-Beratung unter reichenbach@gfs.eu –

Ausbildungsleiterin Dipl.-Kauffrau/Steuerfachwirtin Manuela Reichenbach.

Prüfung 2024

Alle wichtigen Informationen für Ihre Prüfung 2024 haben wir in dieser Infomappe für Sie zusammengefasst.

- 7. Oktober 2023 – Steuerfachwirt – Samstagkurs → Jetzt anmelden

- 5. Oktober 2023 – Steuerfachwirt – Abendkurs → Jetzt anmelden

- 2. November 2024 – Steuerfachwirt – Crashkurs → Jetzt anmelden

- 18. November 2024 – Steuerfachwirt – Klausuren-Crashkurs → Jetzt anmelden

- ab Februar 2025 – Steuerfachwirt – Vorbereitung auf die mündliche Prüfung → Jetzt anmelden

Prüfung 2025

Alle wichtigen Informationen für Ihre Prüfung 2025 haben wir in dieser Infomappe für Sie zusammengefasst.

- 11. März 2024 – Grundkurs Steuern und Rechnungswesen – Online-Abendkurs → Jetzt anmelden

- 1. Oktober 2024 – Steuerfachwirt – Abendkurs → Jetzt anmelden

- 5. Oktober 2024 – Steuerfachwirt – Samstagkurs → Jetzt anmelden

- 7. Oktober 2024 – Grundkurs Steuern und Rechnungswesen – Online-Abendkurs → Jetzt anmelden

- 1. November 2024 – Steuerfachwirt – Crashkurs → Jetzt anmelden

- 17. November 2024 – Steuerfachwirt – Klausuren-Crashkurs → Jetzt anmelden

- ab Februar 2026 – Steuerfachwirt – Vorbereitung auf die mündliche Prüfung → Jetzt anmelden

Hamburg

Informationen zu unseren Kursen erhalten Sie aus den Infomappen.

Informationen erhalten Sie auch per E-Mail-Beratung unter reichenbach@gfs.eu –

Ausbildungsleiterin Dipl.-Kauffrau/Steuerfachwirtin Manuela Reichenbach.

Prüfung 2024

Alle wichtigen Informationen für Ihre Prüfung 2024 haben wir in dieser Infomappe für Sie zusammengefasst.

- 7. Oktober 2023 – Steuerfachwirt – Samstagkurs → Jetzt anmelden

- 5. Oktober 2023 – Steuerfachwirt – Abendkurs → Jetzt anmelden

- 2. November 2024 – Steuerfachwirt – Crashkurs → Jetzt anmelden

- 18. November 2024 – Steuerfachwirt – Klausuren-Crashkurs → Jetzt anmelden

- ab Februar 2025 – Steuerfachwirt – Vorbereitung auf die mündliche Prüfung → Jetzt anmelden

Prüfung 2025

Alle wichtigen Informationen für Ihre Prüfung 2025 haben wir in dieser Infomappe für Sie zusammengefasst.

- 11. März 2024 – Grundkurs Steuern und Rechnungswesen – Online-Abendkurs → Jetzt anmelden

- 1. Oktober 2024 – Steuerfachwirt – Abendkurs → Jetzt anmelden

- 5. Oktober 2024 – Steuerfachwirt – Samstagkurs → Jetzt anmelden

- 7. Oktober 2024 – Grundkurs Steuern und Rechnungswesen – Online-Abendkurs → Jetzt anmelden

- 1. November 2024 – Steuerfachwirt – Crashkurs → Jetzt anmelden

- 17. November 2024 – Steuerfachwirt – Klausuren-Crashkurs → Jetzt anmelden

- ab Februar 2026 – Steuerfachwirt – Vorbereitung auf die mündliche Prüfung → Jetzt anmelden

Bitte wählen Sie ein Prüfungsjahr / Standort aus.

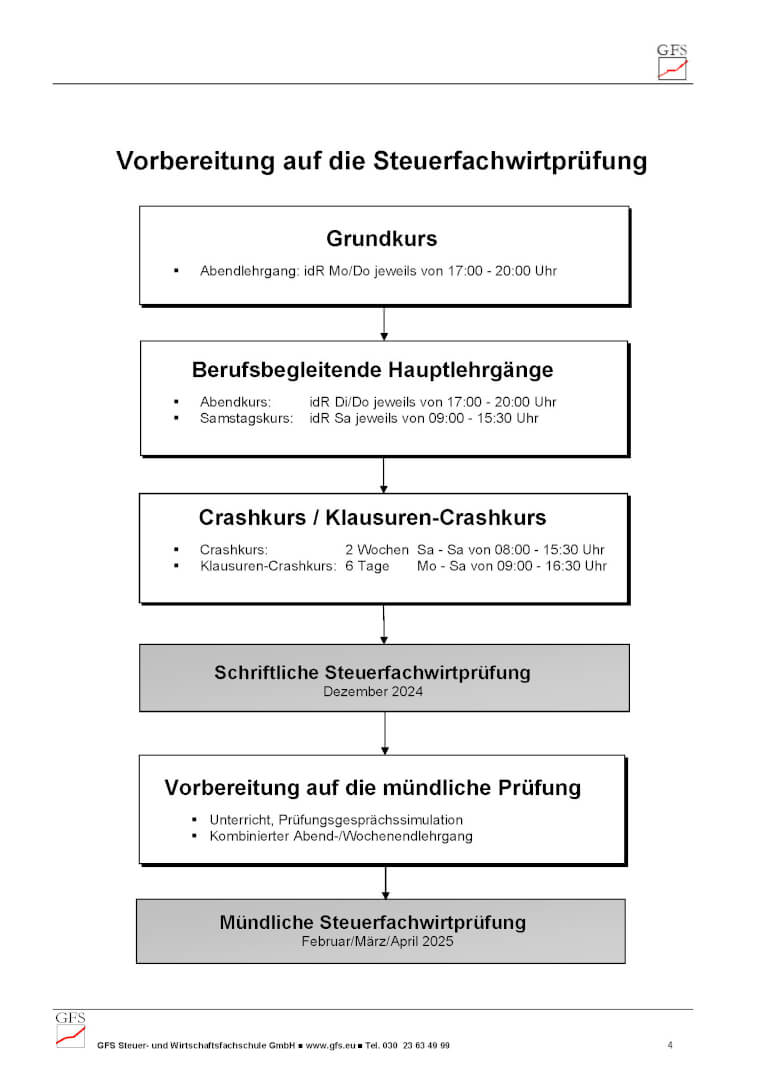

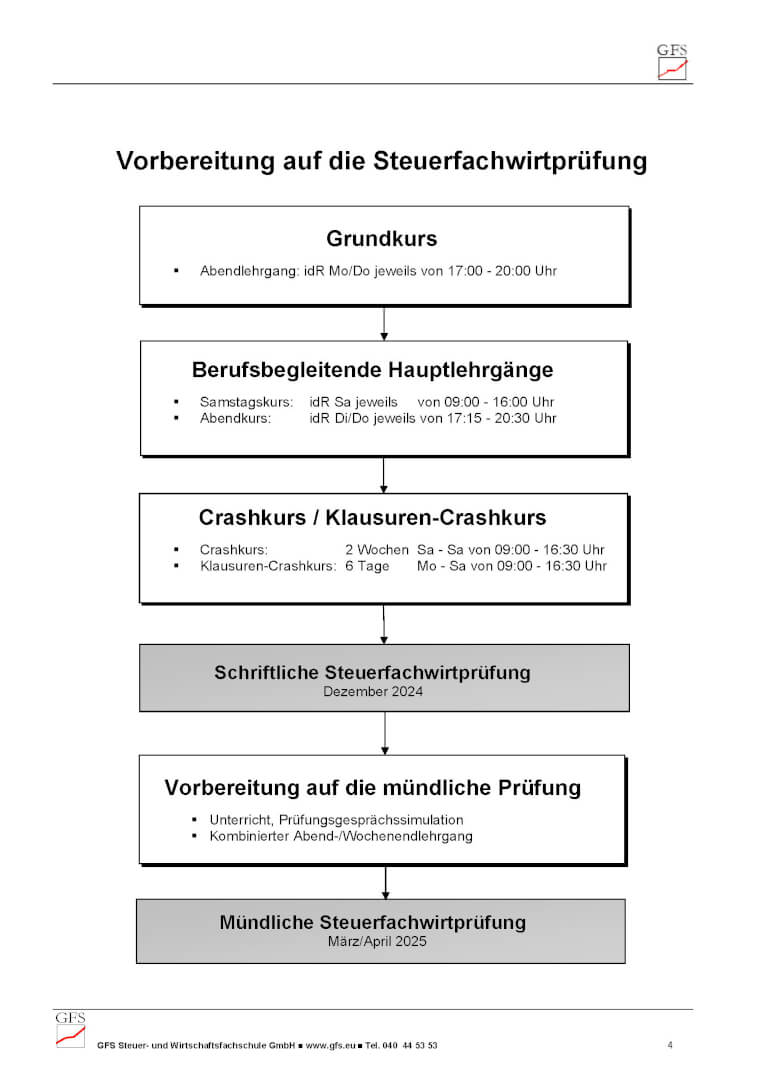

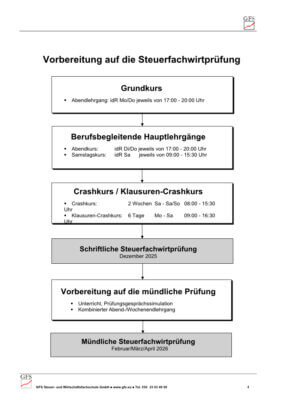

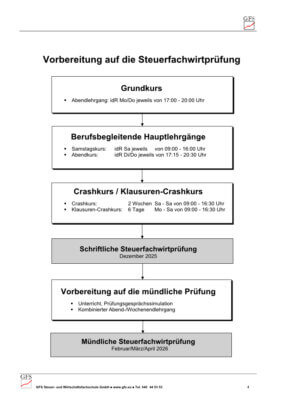

Hier sehen Sie die Prüfungsvorbereitung als Schema abgebildet. Diese Abbildung zeigt den konventionellen Vorbereitungsumfang.

Individuelle Verkürzung bzw. Zusatzangebote können gerne mit unseren Bildungsberater/-innen per Telefon, Mail oder in einem persönlichen Gespräch besprochen und eingeplant werden.

Kontaktieren Sie uns. Wir unterstützen Sie gerne bei Ihrer Vorbereitung auf die schriftliche und mündliche Steuerfachwirtprüfung.

Prüfungsvorbereitung 2024 in Berlin

Informationen zu unseren Kursen erhalten Sie auch per E-Mail von unserer Ausbildungsleiterin Dipl.-Kauffrau / Steuerfachwirtin Manuela Reichenbach unter reichenbach@gfs.eu.

Informationen zu unseren Kursen erhalten Sie auch per E-Mail von unserer Ausbildungsleiterin Dipl.-Kauffrau / Steuerfachwirtin Manuela Reichenbach unter reichenbach@gfs.eu.Prüfungsvorbereitung 2024 in Hamburg

Informationen zu unseren Kursen erhalten Sie auch per E-Mail von unserer Ausbildungsleiterin Dipl.-Kauffrau / Steuerfachwirtin Manuela Reichenbach unter reichenbach@gfs.eu.

Informationen zu unseren Kursen erhalten Sie auch per E-Mail von unserer Ausbildungsleiterin Dipl.-Kauffrau / Steuerfachwirtin Manuela Reichenbach unter reichenbach@gfs.eu.Prüfungsvorbereitung 2025 in Berlin

Steuerfachwirtprüfung 2025

Prüfungsvorbereitung 2025 in Hamburg

Fördermöglichkeiten für Ihren beruflichen Aufstieg

Wenn Sie auf der Suche nach einer Fördermöglichkeit für Ihren nächsten Karriereaufstieg sind, lohnt es sich einen Blick auf die folgende Übersichtsseite, mit bundesweiten und regionalen Subventionen von Staat und Institutionen, zu werfen.

Die GFS ist DQS-zertifiziert und nach AZAV zugelassen. Wir unterstützen Sie gern bei der optimalen Finanzierung Ihrer nächsten Weiterbildung.

Informationsveranstaltungen

An jedem unserer Standorte und auf dem OnlineCampus bieten wir Ihnen in regelmäßigen Abständen Termine an, um Fragen loszuwerden und Antworten zu erhalten.

Das Ziel ist, Sie erfolgreich auf dem Weg zur Steuerfachwirtprüfung zu begleiten. Das funktioniert nur, indem Sie im Kopf frei von Zweifel sind und wir Ihre mentale Stütze sein dürfen.

Haben Sie Fragen? Brauchen Sie Unterstützung? Wir sind für Sie da!

Folgen Sie diesem Link und melden Sie sich für den nächsten Infoabend an.

Wir beraten Sie gern und unverbindlich – wir freuen uns auf Sie.

Informationsveranstaltungen

An jedem unserer Standorte und auf dem OnlineCampus bieten wir Ihnen in regelmäßigen Abständen Termine an, um Fragen loszuwerden und Antworten zu erhalten.

Das Ziel ist, Sie erfolgreich auf dem Weg zur Steuerfachwirtprüfung zu begleiten. Das funktioniert nur, indem Sie im Kopf frei von Zweifel sind und wir Ihre mentale Stütze sein dürfen.

Haben Sie Fragen? Brauchen Sie Unterstützung? Wir sind für Sie da!

Folgen Sie diesem Link und melden Sie sich für den nächsten Infoabend an.

Wir beraten Sie gern und unverbindlich – wir freuen uns auf Sie.

Methodisch. Fachgerecht.

Auf die Praxis zugeschnitten.

Der Erfolg der GFS beruht in erster Linie:

- in unserer 47-jährigen Erfahrung in der steuerrechtlichen Aus- und Fortbildung,

- einem sich sowohl durch eine hohe fachliche Kompetenz als auch durch eine spezifische didaktisch-methodische Kompetenz auszeichnenden langjährig erfahrenen Dozententeam,

- einem zielgerichtet didaktisch aufbereiteten, stark fallorientiertem Lehrwerk für unsere jeweiligen Berufsbilder.

Dabei bieten wir:

- jedem Menschen eine Chance auf eine individuell bezogene Bildungsmaßnahme und die damit einhergehende Perspektive ein sozialversicherungspflichtiges Arbeitsverhältnis sich zu sichern. Inzwischen werden bei uns in der Weiterbildungsqualifikation einmal pro Halbjahr mehr als 30 Lehrgänge in Form von Abend-/Samstag- oder Vollzeitkursen durchgeführt.

- gerade in wirtschaftlich schwierigen Zeiten beweisen wir mit unseren Bildungsangeboten zukunftsfähige Integrationsmodelle für den ersten Arbeitsmarkt, wofür unsere hervorragende Abschluss- und Vermittlungsquote spricht.

Unter dem folgenden → Link lesen Sie mehr über unsere Erfolgsgeschichte und auch wie Sie Ihren Traum Steuerfachwirt/-in zu werden, mit unserem Lehrgangskonzept sich erfüllen können.

Probeunterricht am Beispiel eines Steuerberaterkurses

GFS → OnlineCampus | Der virtuelle Hörsaal

Steuerberater Thomas Lindner erläutert ein Urteil des Bundesfinanzhofes zur Abgabenordnung.

Methodisch.

Fachgerecht.

Auf die Praxis zugeschnitten.

Der Erfolg der GFS beruht in erster Linie:

- in unserer 47-jährigen Erfahrung in der steuerrechtlichen Aus- und Fortbildung,

- einem sich sowohl durch eine hohe fachliche Kompetenz als auch durch eine spezifische didaktisch-methodische Kompetenz auszeichnenden langjährig erfahrenen Dozententeam,

- einem zielgerichtet didaktisch aufbereiteten, stark fallorientiertem Lehrwerk für unsere jeweiligen Berufsbilder.

Dabei bieten wir:

- jedem Menschen eine Chance auf eine individuell bezogene Bildungsmaßnahme und die damit einhergehende Perspektive ein sozialversicherungspflichtiges Arbeitsverhältnis sich zu sichern. Inzwischen werden bei uns in der Weiterbildungsqualifikation einmal pro Halbjahr mehr als 30 Lehrgänge in Form von Abend-/Samstag- oder Vollzeitkursen durchgeführt.

- gerade in wirtschaftlich schwierigen Zeiten beweisen wir mit unseren Bildungsangeboten zukunftsfähige Integrationsmodelle für den ersten Arbeitsmarkt, wofür unsere hervorragende Abschluss- und Vermittlungsquote spricht.

Unter dem folgenden → Link lesen Sie mehr über unsere Erfolgsgeschichte und auch wie Sie Ihren Traum Steuerfachwirt/-in zu werden, mit unserem Lehrgangskonzept sich erfüllen können.

Probeunterricht am Beispiel eines Steuerberaterkurses

GFS → OnlineCampus | Der virtuelle Hörsaal

Steuerberater Thomas Lindner erläutert ein Urteil des Bundesfinanzhofes zur Abgabenordnung.

Fallorientiert

Die im Vortrag darzustellenden Grundlagen und systematischen Zusammenhänge werden in ihrer praktischen Anwendung an klausurmäßig aufbereiteten Fallstudien, ergänzt durch Schaubilder und Grafiken, verdeutlicht.

Aktive Teilnahme in Form von Fragen und Diskussionen ergänzt die Vortragsweise.

Zusätzlich zu den Lehrveranstaltungen zur Vermittlung der fachlichen Kenntnisse und Fähigkeiten werden Veranstaltungen zur spezifischen Klausurtechnik und -taktik angeboten.

Lern- und Erfolgskontrollen

Neben unserem umfassenden Lehrwerk, gibt es eine Vielzahl von Übungsklausuren. Durch Erfolgskontrollen in Form von 12 Klausuren mit dem Schwierigkeitsgrad von Originalklausuren, ist selbständiges Arbeiten gefordert.

Die eingereichten Klausuren werden individuell korrigiert, benotet und sind mit ausführlicher Musterlösung und mit Bewertungsschema versehen. So erfahren die Teilnehmenden am besten, wie schwierig und wichtig es ist, innerhalb einer vorgegebenen Zeit eine Klausur zu bearbeiten.

Fachliche Begleitung

Die geschriebenen Übungsklausuren werden schwerpunktmäßig besprochen.

Im Bedarfsfalle erfolgt eine Aufgabenwiederholung im Rahmen von Tutorien.

Fallorientiert

Die im Vortrag darzustellenden Grundlagen und systematischen Zusammenhänge werden in ihrer praktischen Anwendung an klausurmäßig aufbereiteten Fallstudien, ergänzt durch Schaubilder und Grafiken, verdeutlicht.

Aktive Teilnahme in Form von Fragen und Diskussionen ergänzt die Vortragsweise.

Zusätzlich zu den Lehrveranstaltungen zur Vermittlung der fachlichen Kenntnisse und Fähigkeiten werden Veranstaltungen zur spezifischen Klausurtechnik und -taktik angeboten.

Lern- und Erfolgskontrollen

Neben unserem umfassenden Lehrwerk, gibt es eine Vielzahl von Übungsklausuren. Durch Erfolgskontrollen in Form von 12 Klausuren mit dem Schwierigkeitsgrad von Originalklausuren, ist selbständiges Arbeiten gefordert.

Die eingereichten Klausuren werden individuell korrigiert, benotet und sind mit ausführlicher Musterlösung und mit Bewertungsschema versehen. So erfährt der/die Teilnehmer/-in am besten, wie schwierig und wichtig es ist, innerhalb einer vorgegebenen Zeit eine Klausur zu bearbeiten.

Fachliche Begleitung

Die geschriebenen Übungsklausuren werden schwerpunktmäßig besprochen.

Im Bedarfsfalle erfolgt eine Aufgabenwiederholung im Rahmen von Tutorien.

Helfen Sie uns, Sie richtig kennzulernen und wir helfen Ihnen Ihre Karriere entsprechend zu fördern.

Wir finden den Kurs der zu Ihnen passt, helfen Ihnen die Hürden zu überwinden und begleiten Sie in Ihre berufliche Zukunft.

Lassen Sie sich von uns individuell beraten. Wir nehmen uns gerne für Sie Zeit, persönlich oder per Telefon.

Schreiben Sie uns über das angrenzende Kontaktformular oder rufen Sie uns an unter +49 (0) 30 236349 49.

Wir freuen uns auf Sie.

Gleich anmelden und einfach dranbleiben!

Sie möchten gerne regelmäßig über die GFS, Ihre Branche und spannende Themen aus dem Bereich des Steuerrecht und Rechnungswesens informiert werden?

Sie benötigen nicht viel, um am Ball zu bleiben!

Schritt 1: Tragen Sie Ihre Mail-Adresse ein.

Schritt 2: Bestätigen Sie Ihr kostenloses Abo.

Schritt 3: Fertig.

Nun erhalten Sie jeden Monat bequem die aktuellen Steuernachrichten in Ihren Mail-Account aber auch praktische Tipps & Tricks für Prüfungsvorbereitungen im Steuerrecht bzw. Rechnungswesen sowie Empfehlung für die tägliche Berufspraxis.

Sichern Sie sich auch frühzeitige Angebote & Highlights unserer Kurse und Seminare - damit Sie einfach und clever sparen können.

Gleich anmelden

und einfach dranbleiben!

Sie möchten gerne regelmäßig über die GFS, Ihre Branche und spannende Themen aus dem Bereich des Steuerrecht und Rechnungswesens informiert werden?

Sie benötigen nicht viel, um am Ball zu bleiben!

Schritt 1:

Tragen Sie Ihre Mail-Adresse ein.

Schritt 2:

Bestätigen Sie Ihr kostenloses Abo.

Schritt 3:

Fertig.

Nun erhalten Sie jeden Monat bequem die aktuellen Steuernachrichten in Ihren Mail-Account aber auch praktische Tipps & Tricks für Prüfungsvorbereitungen im Steuerrecht bzw. Rechnungswesen sowie Empfehlung für die tägliche Berufspraxis.

Sichern Sie sich auch frühzeitige Angebote & Highlights unserer Kurse und Seminare - damit Sie einfach und clever sparen können.

Rechtliches

Datenschutz

Impressum

AGB & Widerruf

Geschäftsführer

Werner Karst

Amtsgericht

Berlin-Charlottenburg

Registernummer HRB 11941

Wir - über uns

GFS-Leitbild

GFS-Geschichte

GFS-Vorteile

GFS-Team

GFS-Standorte & Anfahrt

Services

Informationsveranstaltungen

Aktuelles | GFS-Blog

Teilnehmerstimmen

FAQ - Häufig gestellte Fragen

Qualitätssicherung

GFS-Partner & Netzwerke

GFS OnlineCampus

Karriere & Jobs

Stellenanzeigen & Praktika

Initiativbewerbungen

Wir helfen Ihnen weiter.

Ansbacher Straße 16

10787 Berlin

Montag bis Freitag

08:00 bis 15:30 Uhr

Phone: +49 (0) 30 236349 49

Mail: wifa@gfs.eu

Folgen Sie uns auf unseren Social Media Kanälen:

Wir helfen Ihnen weiter.

Ansbacher Straße 16

10787 Berlin

Montag bis Freitag

08:00 bis 16:30 Uhr

Phone: +49 (0) 30 236349 49

Mail: wifa@gfs.eu

Rechtliches

Datenschutz

Impressum

AGB & Widerruf

Geschäftsführer

Werner Karst

Amtsgericht

Berlin-Charlottenburg

Registernummer HRB 11941

Wir - über uns

GFS-Leitbild

GFS-Geschichte

GFS-Vorteile

GFS-Team

GFS-Standorte & Anfahrt

Services

Informationsveranstaltungen

Aktuelles | GFS-Blog

Teilnehmerstimmen

FAQ - Häufig gestellte Fragen

Qualitätssicherung

GFS-Partner & Netzwerke

GFS OnlineCampus

Karriere & Jobs

Stellenanzeigen & Praktika

Initiativbewerbungen

Folgen Sie uns auf

unseren Social Media Kanälen: